Правильная дивергенция. Скрытая дивергенция. «Какой замечательный инструмент, он действительно работает!», «Я вижу дивергенции повсюду и давно бы разорился, если бы торговал на всех сигналах. Это не работает для меня!» Такие комментарии и им подобные часто можно слышать во время дискуссий трейдеров между собой. Надеюсь, что нам удастся прояснить некоторые неясные моменты в отношении дивергенций, и вы сможете успешно добавить Правильные и Скрытые дивергенции в свой арсенал технических инструментов торговли.

Дивергенция является сравнением цены с техническими индикаторами. Это может также быть сравнением с другим графическим символом или разницей между двумя символами. Дивергенция возникает, когда графические символы, которые вы сравниваете, двигаются в противоположных направлениях. Дивергенция может сигнализировать о приближающемся изменение тренда, развитии изменения тренда или что тренд должен продолжиться. Сигнал дивергенции предполагает, что необходимо наблюдать за возможностью торговли в направлении сигнала. Дивергенции могут продолжаться через несколько максимумов или минимумов колебания, поэтому ценовое действие должно подтвердить полученные сигналы. Это может быть сделано многими способами, некоторые из которых могут быть: цена показывает более высокий максимум/минимум или более низкий максимум/минимум, цена тестирует последний максимум/минимум колебания, цена преодолела максимум или минимум предыдущего бара. Многие из этих подтверждений будут совпадать с пересечением нуля MACD-гистограммой.

При торговле на дивергенциях могут использоваться многие индикаторы, такие как Стохастик, MACD, RSI, CCI и другие. Как и для большинства индикаторов, сигналы дивергенции в более крупном временном формате будут указывать на более значительное движение цены. В примерах, приведенных ниже, цена сравнивается с индикаторами Стохастик и MACD. На каждом графике построена 50-периодная экспоненциальная Скользящая средняя (синяя), 200-периодная EMA (красная), используется Стохастик с периодами 9/3/3 и MACD-гистограмма с параметрами 7/10/5. Существует много других параметров для Стохастика и MACD, которые будут также успешно работать для сигналов дивергенций.

Правильная дивергенция (RD) лучше всего используется при тестировании предыдущего максимума или минимума, что большинством трейдеров называется как двойная или тройная вершина/основание. Достаточно часто можно увидеть 3 или 4 более высоких ценовых максимума во время восходящего тренда с 3 или 4 более низкими максимумами индикатора, либо 3 или 4 более низких ценовых минимума во время нисходящего тренда с 3 или 4 более высокими минимумами индикатора. Это называется 3-ой или 4-ой Правильной дивергенцией. Такой Правильной дивергенцией индикатор сигнализирует нам, что тренд становится слабым, и существует потенциальная возможность для изменения тренда и следует торговать в соответствие с этим. Для некоторых трейдеров это, возможно, будет означать, что необходимо более близко пододвинуть стоп-ордера, в то время как другие могут предпочесть зафиксировать прибыль.

Скрытая дивергенция (СД) лучше всего используется во время развития трендов для сделок в направлении тренда. В большинстве случаев цена, в соответствии со Скрытой дивергенцией будет двигаться, по крайней мере, к последнему максимуму или минимуму колебания, таким образом, давая нам возможность рассчитать свое соотношение риска к доходности по такой сделке. Если нет достаточного простора для движения между точкой, где получен сигнал, и последним максимумом или минимумом колебания, то большинство трейдеров предпочитают пропустить такую сделку. Другим предупреждением пропустить сделку, подаваемым Скрытой дивергенцией служит наличие Правильной дивергенции для последнего 3-го максимума во время восходящего тренда или последнего 3-го минимума при нисходящем тренде, что сигнализирует о возможном изменение тренда.

Многие трейдеры уже используют Правильные дивергенции в своей торговле. Правильные дивергенции, используемые в сочетании со Скрытыми дивергенциями могут несколько улучшить процент выигрышных сделок. Насколько это возможно, в зависимости от стиля торговли, применяемого трейдером.

Пока цена показывает более высокие максимумы и более высокие минимумы, то считается, что в данном временном формате рынок находится в восходящем тренде. Когда цена делает более низкие максимумы и более низкие минимумы, то рынок считается находящимся в нисходящем тренде.

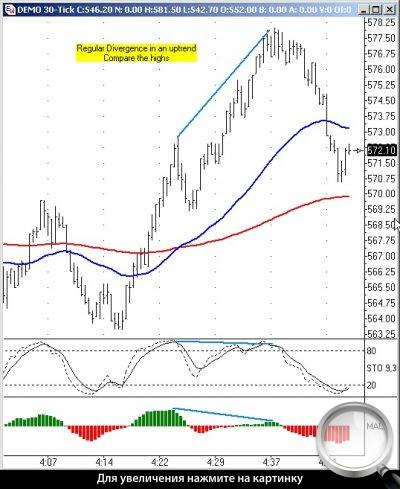

Следующие два графика представляют пример Правильной дивергенции. Только то, что мы видим Правильную дивергенцию при сравнении двух максимумов при восходящем тренде или двух минимумов при нисходящем тренде еще не означает необходимости автоматического открытия позиции. Если тренд является достаточно сильным, то вы можете получить, всего лишь, боковое движение цены или один - два восстановительных бара перед продолжением тренда. Правильная дивергенция может быть полезным инструментом, чтобы ответить нам на вопрос, получает ли тренд дальнейший импульс или нет.

Правильная дивергенция во время восходящего тренда (более высокие максимумы и более высокие минимумы) сравнивает более высокие максимумы на ценовом графике с максимумами на индикаторе. Обратите внимание, что и Стохастик и MACD показывают более низкий максимум, в то время как цена отмечает более высокий максимум, что сигнализирует об ослаблении тренда.

Правильная дивергенция во время нисходящего тренда (более низкие максимумы и более низкие минимумы) сравнивает более низкие минимумы на ценовом графике с минимумами индикатора. Обратите внимание, что и Стохастик и MACD показывают более высокие минимумы, в то время как цена отмечает более низкие минимумы, что сигнализирует об ослаблении тренда. Этот график также показывает пример 3-ой Правильной дивергенции – каждый более низкий минимум на ценовом графике имеет более высокий минимум в MACD. Правильная дивергенция может также иметь 4-ую и 5-ую дивергенцию прежде, чем произойдет фактическое изменение тренда.

Скрытая дивергенция (HD) сравнивает более высокие минимумы цены при восходящем тренде с более низкими минимумами индикатора и более низкие максимумы цены при нисходящем тренде с более высокими максимумами индикатора. Скрытая дивергенция помогает определить, собирается ли существующий тренд продолжаться. Следующий график показывает, как Скрытая дивергенция может подтвердить, какие флаги восстановления имеют высокую вероятность продолжения, для возможной торговли в направлении тренда. Когда вы проводите трендовую линию на индикаторе, который вы используете, то желательно, чтобы ее длина соответствовала трендовой линии, проведенной на ценовом графике. Обратите внимание, как вход в рынок, исходя из ценовой активности, для многих трейдеров сочетается с пересечением нуля в используемом индикаторе MACD.

Другое время, когда можно искать дивергенцию - после периода консолидации или бокового движения на рынке, который также тестирует предыдущий максимум или минимум в диапазоне консолидации. Следующий график демонстрирует преимущество проведения трендовой линии, как только вы имеете две точки, через которые ее можно провести (красные стрелки слева). Каждое касание трендовой линии ценой является моментом, чтобы посмотреть Скрытую дивергенцию. Тестирование трендовой линии ценой примерно в 1:30, показывает пример того, как Правильная дивергенция может служить предупреждением, что сигнал Скрытой дивергенции, если будет принят для торговли, не достигнет цели последнего минимума колебания.

Следующий график показывает, как использовать дивергенции в сочетании с трендовыми линиями и ожидаемое пересечение индикатором MACD ноля, в то же самое время как нарушается трендовая линия. Дивергенция подразумевает, что цена будет иметь силу, чтобы преодолеть сопротивление трендовой линии. Обратите внимание на параметр установленный на более крупном временном формате во вставленном фрагменте. Переход к более мелкому временному формату позволил бы найти лучшую точку входа с меньшим риском.

График показывает, как дивергенция сигнализировала о двух идентичных установках для длинных позиций с низким уровнем риска при прорыве трендовой линии (голубые линии), что также совпадало с пересечением нуля индикатором MACD. Вторая длинная позиция с низким риском также имеет Скрытую дивергенцию с предыдущим минимумом также в свою пользу. Обратите внимание, что 3-ая Правильная дивергенция, показанная на более крупном временном масштабе (в овале) также заслуживает самого пристального внимания.

Также, на этом графике показано много других Правильных и Скрытых дивергенций, которые соответственно помечены. Сделки на дивергенциях, которые сочетаются с трендовыми линиями, уровнями Фибоначчи, поддержками, сопротивлениями и/или графическими моделями будут более надежными и обеспечат более высокий процент выигрышных сделок.

Помните то, о чем говорится в большинстве книг по техническому анализу – «Каждый трейдер должен найти то, что работает для него». Нет ничего плохого, если вы возьмете какую-нибудь идею из одной стратегии и какую-нибудь идею из другой стратегии, чтобы сделать свою собственную систему торговли. Между трейдерами это называется «торговым коктейлем».