Как сохранить свои сбережения и инвестиции в условиях финансового кризиса? Как создать торговую систему, способную генерировать прибыль даже в нестандартных ситуациях? Как стабильно зарабатывать на нестабильном рынке? Ответы на эти вопросы дает наука управления рисками на финансовых рынках. Ниже в статье рассмотрим ключевые торговые и неторговые риски, а также то, как применять ключевые принципы риск-менеджмента для повышения качества торговли.

Что такое риск-менеджмент?

Согласно определению, риск-менеджмент (рисковый менеджмент, risk management) — это набор целенаправленных действий и решений, осуществляемых для снижения воздействия неопределенности на финансовые, операционные и прочие результаты. Другими словами, это система управления, нацеленная на повышение контроля за результатами деятельности частного лица, компании или даже государства.

Риск менеджмент на финансовых рынках — это управление торговыми и неторговыми рисками в трейдинге и при инвестировании. Прежде чем говорить об эффективном управлении рисками в трейдинге, рассмотрим ключевые риски, с которыми может столкнуться каждый участник финансовых рынков.

Главные риски в трейдинге: классификация и определение

Для удобства разделим все риски на два типа: торговые риски и неторговые риски. К торговым рискам относятся все те факторы, которые напрямую связаны с принимаемыми трейдером торговыми решениями. Неторговые риски представляют собой набор факторов, которые не зависят напрямую от принимаемых трейдером торговых решений, однако могут повлиять на конечный финансовый результат.

Торговые риски в трейдинге

Риск «ошибочного» анализа — это, по определению, один из ключевых аспектов в жизни каждого трейдера. Риск заключается в совершении сделок, которые в итоге оказываются убыточными. Слово «ошибочный» помещено в кавычки, так как любой прогноз не является однозначным и является лишь вероятностью наступления того или иного события. Поэтому если он не сбывается, то некорректно говорить про «ошибку».

Тем не менее, существует большое множество стратегий и подходов, которые направлены на повышение вероятности реализации прогнозов. По большей части работа трейдера и заключается в том, чтобы минимизировать риск «ошибочного» анализа.

Изучайте советы и рекомендации профессиональных трейдеров и зарабатывайте вместе с ними уже сейчас! Следите за ежедневно обновляемыми торговыми идеями признанных экспертов финансовых рынков на сайте и в Telegram.

Риск повышенной волатильности — это риск потери всего или части депозита при росте средней динамики котировок за период. Например, если в среднем динамика валютной пары GBP/USD составляет 1000 пунктов в день (по пятизначной шкале), а в какой-то день фиксируется на уровне 1500 — то принято говорить о росте волатильности.

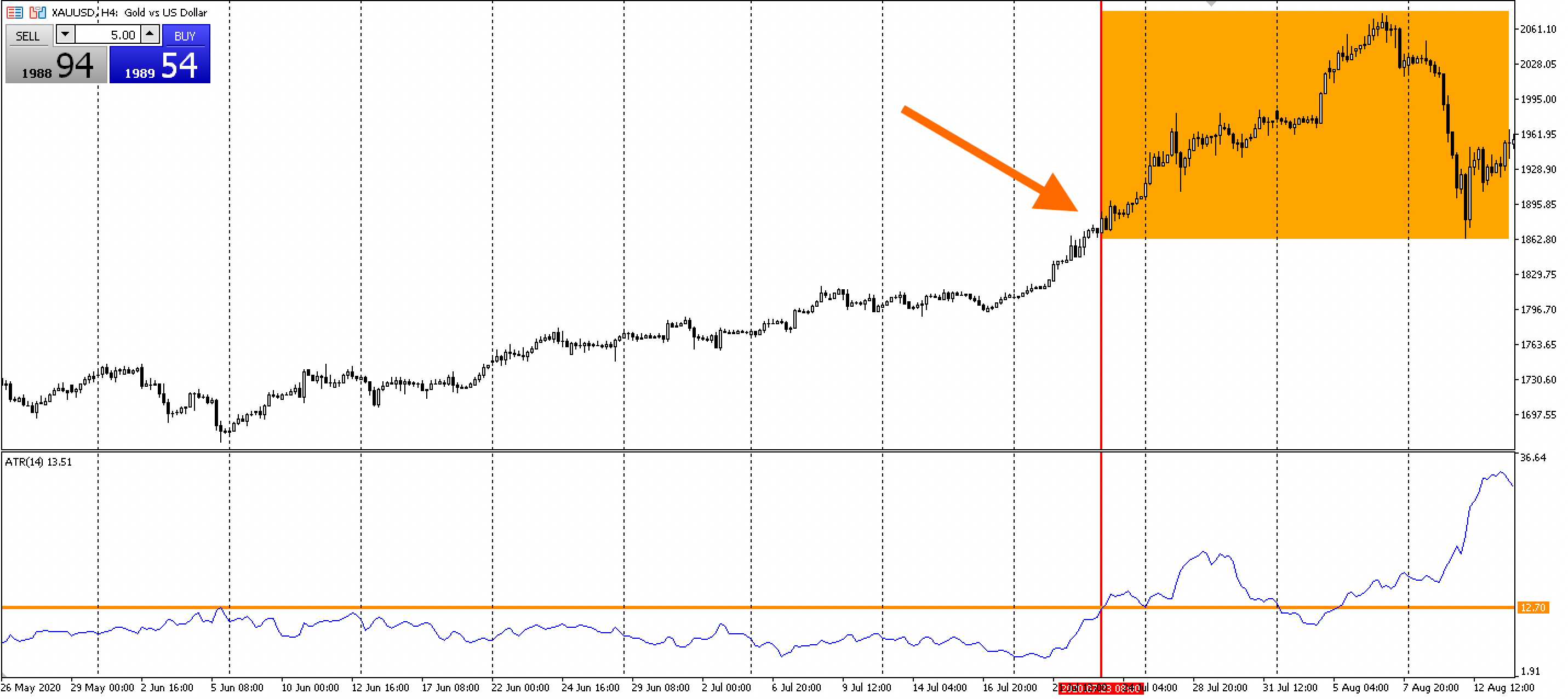

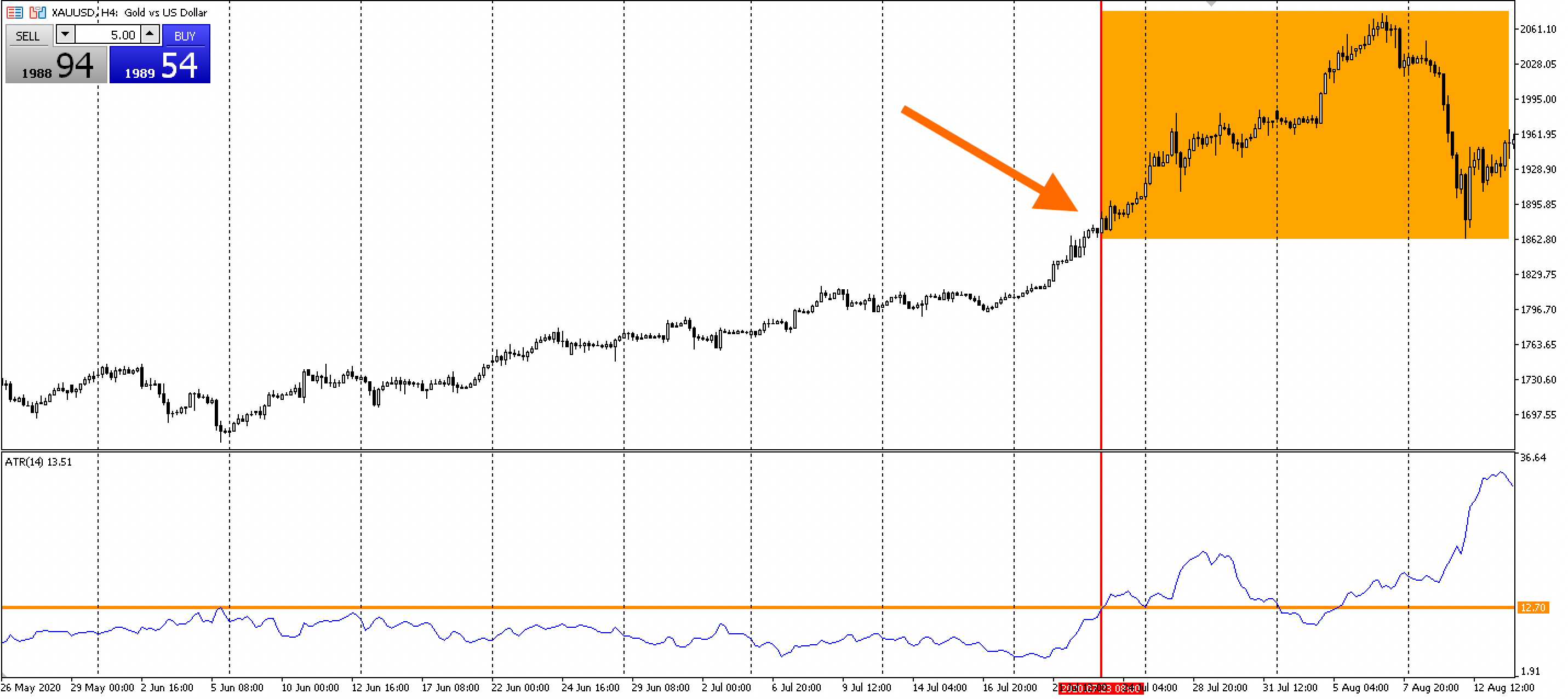

Динамика котировок золота (XAU/USD) и индикатора ATR (14) с 26 мая по 13 августа 2020 г., торговый терминал MetaTrader 5, свечи H4. Дата обращения: 7 марта 2022 г. Котировки предоставлены международным брокером AMarkets. Данная информация не является инвестиционным советом.

На рисунке выше показан пример повышенной волатильности по золоту, оцененной с помощью технического индикатора Average True Range (ATR, 14). Индикатор изображен в форме синей кривой под графиком котировок. Трейдеры, не оценивающие волатильность, могут быть не готовыми к ее резкому росту и рискуют понести убытки. С другой стороны, те, кто торгует с ее помощью, могут получать повышенные прибыли.

На графике котировок показан значительный рост волатильности — правее от вертикальной красной линии. Оранжевой линией на графике ATR указан уровень максимума за период левее красной линии — значение 12,70. Впоследствии волатильность выросла практически втрое и достигла показателя 33,63.

Оценка фундаментальных факторов и продвинутые методы технического анализа позволяют с высокой степенью вероятности совершать прибыльные сделки даже в таких условия.

Прежде чем использовать стратегию на реальных котировках, отработайте ее на демо-счете и оптимизируйте в тестере стратегий торговых терминалов MT4 и MT5. Зарабатывайте на своих идеях со знанием сильных сторон каждой стратегии!

Неторговые риски в трейдинге

Валютный риск — это риск обесценения валюты, используемой при инвестировании. Представим, что трейдер вложил деньги в зарубежной валюте и получил доход в 20%. При этом за этот же период национальная валюта укрепилась относительно зарубежной на те же 20%. В итоге при конвертации средств в национальную валюту трейдер получит даже меньшую сумму, чем его первоначальные вложения.

Геополитический риск представляет собой невозможность вывода средств со счетов национального или зарубежного брокера и продолжения торговли на привычных условиях по причине изменения правил сотрудничества на национальном и наднациональном уровне.

Запреты и ограничения могут вводиться против желания брокеров, однако поступают от правительства, центрального банка и других регулирующих органов и поэтому подлежат исполнению. Риск отказа брокера от исполнения своих обязательств перед трейдером. Причины для отказа могут быть разные: от мошенничества, до геополитических составляющих, которые рассмотрены выше.

Честные брокеры зарабатывают на комиссиях и спредах, поэтому они заинтересованы в том, чтобы сотрудничать с каждым клиентов как можно большее время. Мошенники, как правило, привлекают средства клиентов и перестают поддерживать дальнейшие коммуникации.

Как проверить «честность» брокера?

Добропорядочные брокеры размещают на своем сайте в разделе «О компании» актуальную информацию по регулированию брокерской деятельности. Помимо этого, чем большее количество клиентов и партнеров сотрудничает с брокером и чем больше лет он предоставляет свои услуги на рынке, тем потенциально выше качество его работы.

Немаловажную роль играют отзывы клиентов на сайтах по типу Trustpilot: если брокер заботится о своей репутации, то он старается предоставить клиентам не только прекрасные торговые условия, но и отличный уровень клиентской поддержки.

Риск-менеджмент в трейдинге: цель и задачи

Целью риск-менеджмента является определение направления развития в случае возникновения неблагоприятной ситуации. Риск-менеджер формирует детальный план действий, осуществляемых при наступлении неблагоприятного сценария.

В трейдинге этот план принято именовать «торговой системой» или «системой риск-менеджмента», включающей в себя большое число параметров: от выбора и оптимизации торговой стратегии до диверсификации торговых счетов по валюте счета. Мы рассмотрим правила формирования системы риск-менеджмента в следующем параграфе.

Ключевые задачи риск-менеджмента включают в себя:

- максимизация прибыли в случае возникновения риска;

- минимизация убытков при наступлении риска;

- профилактика возникновения и повторения рисков.

Управляйте своей торговой системой с помощью автоматизированного индикатора «Анализатор торговли» от AMarkets! Изучайте интересующие вас параметры доходности, баланса, максимальной просадки, фактического кредитного плеча и много другого, а также получайте решения для улучшения вашей торговой системы и стабильного заработка!

Система риск-менеджмента в трейдинге: золотые правила

Система риск-менеджмента в трейдинге — это набор действий, направленный на минимизирование негативных последствий, вызванных рыночной неопределенностью. К подобным ситуациям могут относиться экономические кризисы, форс-мажорные обстоятельства, сверхсильная реакция рынка на опубликованную статистику и многое другое.

Организация деятельности по управлению рисками на финансовых рынках предполагает следование конкретным правилам, подразумевающим внедрение принципа разнообразия (диверсификации) в каждый аспект работы на финансовых рынках. Рассмотрим их ниже.

Принципы риск-менеджмента

Диверсификация торговых инструментов. «Не стоит класть все яйца в одну корзину» — известное высказывание, авторство которого приписывают самым разным инвесторам и общественным деятелям. Чем шире линейка активно торгуемых вами инструментов, тем больше шансов на успех вы имеете.

Торгуете валютной парой USD/CAD, так как занимаетесь анализом макроэкономической статистики стран ОЭСР? Попробуйте изучить фондовый индекс S&P 500. Рынок будет давать вам значительно больше возможностей для заработка!

Диверсификация торговых сигналов предполагает учет не зависящих друг от друга причин для открытия или закрытия позиций.

Например, трейдер может использовать (1) трендовые индикаторы для определения средне- и долгосрочной тенденции, (2) биржевые объемы и профиль рынка для оценки уровней поддержки и сопротивления, (3) индикатор настроения рынка для оценки актуальных рыночных позиций участников. Чем более разнообразную и широкую картину рынка видит трейдер, тем более рациональные и взвешенные торговые решения он может принимать. Следите за актуальными рекомендациями по открытию и закрытию сделок опытных трейдеров-партнеров AMarkets на YouTube в секции «Открытый микрофон» и учитесь у лучших!

Диверсификация брокеров по региональному принципу. Выше были описаны риски, связанные с брокерами. Важно отметить, что даже если брокер честно выполняет свои обязательства, он всегда связан с какой-то конкретной юрисдикцией.

В идеале необходимо иметь несколько торговых счетов у брокеров разных стран и регионов для минимизации рисков, связанных с политическими и экономическими шоками.

Диверсификация торговых счетов по валюте счета. Каждый трейдер слышал про случаи стремительного обесценения валюты того или иного государства. Если все ваши сбережения и инвестиции котируются в одной валюте, ваш портфель несет в себе валютный риск.

В таком случае разумно распределить капитал по счетам в разной валюте и даже криптовалюте, которая в современной мировой экономике постепенно начинает играть роль защитного инструмента.

Как создать торговую стратегию по правилам риск-менеджмента?

Предлагаем ниже план из семи шагов для создания торговой стратегии в соответствии с правилами риск-менеджмента:

- Определить цели по прибыли в рамках реальных возможностей.

- Определить список торговых инструментов.

- Открыть реальные счета у брокеров, предоставляющих возможности торговли данными торговыми инструментами, с условием учета неторговых рисков.

- Сформировать торговую стратегию под каждый инструмент.

- Выявить слабые стороны каждой стратегии — это и есть ключевые торговые риски.

- Адаптировать систему управления капиталом и тайм-менеджмента под стратегию для минимизации рисков.

Специалисты CME Group предлагают следовать классическому правилу и не рисковать более 2% капитала за одну сделку. Например, при капитале в $10 000 совокупный убыток по ордерам Stop Loss в рамках одного торгового инструмента не должен превышать $200. Аналитики Интернет-портала The Balance — на основе изучения опыта внутридневных трейдеров — советуют не закладывать риск на сделку выше 1%. В свою очередь специалисты Investopedia предлагают каждому для достижения успеха на финансовых рынках придерживаться простого принципа: «планируйте торговлю и торгуйте по плану».

Торговать, наслаждаться процессом и помнить, что тот, кто не рискует, не зарабатывает в трейдинге. Удачи!

Ввод/вывод со счета - на отлично. По торговле – ну тут все от вас зависит и немного от удачи. Со стороны ДЦ никаких препонов. Если получается зарабатывать, то они все тебе выведут на счет или еще куда-то. Так что могу не опасаясь за карму...