Большинство известных графических фигур, используемых техническими аналитиками, требуют формирования множества ценовых баров прежде, чем модель может быть идентифицирована. Однако, иногда, всего один или два бара могут обеспечить ключ к пониманию будущего ценового действия.

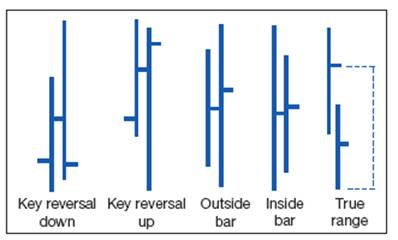

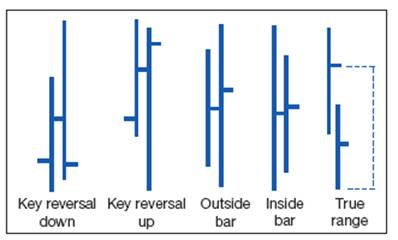

Примеры моделей из одного бара.

Возможно, самой известной или наиболее часто-упоминаемой из этих моделей в один бар является «ключевой разворот». «Ключевой разворот вниз» это ценовой бар, который имеет максимум выше максимума предыдущего бара и затем полностью разворачивается, чтобы закрыться ниже закрытия предыдущего бара. «Ключевой разворот вверх» представляет собой зеркальное отражение «ключевого разворота вниз» - бар с более низким минимумом, который разворачивается и закрывается выше закрытия предыдущего дня. Как правило, «ключевой разворот» интерпретируется как неудачная попытка рынка продвинуться к новому максимуму или минимуму, и после истощения импульса цена закрывается ниже (ключевой разворот вниз) или выше (ключевой разворот вверх).

В ежедневных рыночных комментариях часто можно услышать, что рынок совершил «разворот вверх» или «разворот вниз» и это обычно звучит как существенное развитие событий. Проблема заключается в том, что надежность «ключевого разворота» попадает в категорию экономических и прогнозов погоды: если вы хотите быть правым, то делайте прогнозы заранее и часто.

Подобно многим графическим моделям, ценность ключевого разворота зависит от того, где эта модель формируется на графике, что происходит с ценой сразу после того, как возникает модель и что показывает объем на баре «ключевого разворота». Когда все эти вещи работают совместно, «ключевой разворот» может выглядеть на графике довольно внушительно, особенно если сигнал возникает в конце продолжительного движения. Приведенный ниже график акций «Disney Walt Co» демонстрирует, что последующие цены довольно хорошо подтверждают разворот в нижнюю сторону, но имеют смешанные результаты для разворота вверх - для каждого надежного сигнала есть случаи, когда он не работает.

Дневной график DIS. |

Чтобы улучшить результативность «ключевого разворота», некоторые аналитики ужесточают требования к сигналу. Например, для «ключевого разворота вниз», максимум должен быть выше максимума предыдущего бара, но закрытие не только должно быть ниже закрытия предыдущего дня, но также и ниже минимума предыдущего дня. Либо, текущее закрытие должно быть ниже закрытия не только предыдущего бара, но и ниже закрытий заданного числа предыдущих баров. Точно так же, для «ключевого разворота вверх», закрытие должно быть выше как закрытия, так и максимума предыдущего дня или выше закрытий нескольких баров.

Бар «ключевого разворота» может быть или не быть «внешним» баром - т.е. иметь максимум выше предыдущего максимума и минимум ниже предыдущего минимума, чтобы диапазон текущего бара был больше диапазона предыдущего бара. «Внешние» бары обычно возникают в течение периодов более изменчивых и беспорядочных ценовых движений, когда рынок выглядит немного запутавшимся относительно направления и делает попытки двигаться в обоих направлениях. В зависимости от того, формируется ли сначала максимум или минимум, такой бар может указывать, что рынок пробует совершить разворот.

Другой моделью одного бара является «внутренний» бар - когда текущий максимум находится ниже максимума предыдущего бара, а минимум выше предыдущего минимума. Эти бары имеют тенденцию возникать в тихие периоды ценовой консолидации и иногда ассоциируются с симметричными треугольниками, когда нет какой-либо силы, способной вести рынок в одном из направлений.

В этих ситуациях, местоположение закрытия может указать на силу или слабость рынка или его склонность пойти в одном или другом направлении. Трейдер может разместить ордер на вход выше или ниже бара или даже может выставить ордера выше и ниже бара одновременно и ждать последующего ценового действия, чтобы определить долгосрочную позицию.

Вместо использования просто максимума и минимума одного бара, аналитики, иногда, применяют разницу между «истинным максимумом» и «истинным минимумом», чтобы получить «истинный диапазон» бара. Истинный максимум равен более высокому значению между максимумом текущего и закрытием предыдущего бара. Истинный минимум это наиболее низкое значение между минимумом текущего и закрытием предыдущего бара. Это обеспечивает более сглаженное представление максимумов и минимумов и непрерывный поток ценовых данных, когда на графике возникают гэпы.