Инвестиционная деятельность предполагает вложение свободных средств для получения пассивной прибыли. В теории все выглядит достаточно просто: для получения дохода потребуется лишь выбрать инструмент, создать вклад и получать прогнозированный процент от суммы инвестиций. К несчастью, на практике все несколько сложнее.

Вложение свободных средств в финансовые рынки привлекает практически неограниченным потенциалом прибыли, особенно если речь идет об инвестировании в ПАММ. Брокеры, предоставляющие своим клиентам доступ к подобным сервисам, отражают подробную статистику торговли управляющих. Этой информации вполне достаточно для объективного выбора трейдера, который будет в состоянии эффективно распоряжаться привлеченными средствами. Тем не менее, по данным из многочисленных источников, инвесторы часто остаются в минусе.

В сегодняшнем материале мы не только разберем причины финансовых потерь при вложении средств в ПАММ-счета, но и поделимся уникальным методом выбора управляющих, разработанным успешным канадским инвестором Джеком Сингером. Забегая немного вперед стоит сказать, что упомянутая методика не утратила своей актуальности. Ее применение позволит превратить сервисы ПАММ в источник надежного пассивного дохода. Но для начала разберемся с причинами, по которым многие инвесторы продолжают терять средства.

Почему теряют деньги при инвестировании в ПАММ?

Причины подобного исхода часто кроются в следующих факторах:

- Отсутствие диверсификации рисков со стороны вкладчиков. Иными словами, неопытные инвесторы не распределяют свободные средства между несколькими трейдерами, вкладывая весь капитал в одного конкретного управляющего.

- Игнорирование истории торговли трейдера. Довольно часто неопытные инвесторы при выборе ПАММ-счета руководствуются только одним показателем - доходностью. Более важно обращать внимание на показатели общей и относительной просадки. Если эти параметры превышают значение в 30%, то от вклада лучше воздержаться.

- Метод Мартингейла. Использование метода усреднения в комплексе с постепенным удвоением торгового объема считается нормальной практикой в онлайн-трейдинге. Вот только эффективно использовать подобные манипуляции могут лишь единицы. Большинство трейдеров, применяя подобные методы на практике, просто теряют деньги при формировании долгосрочных трендов. Чтобы снизить торговые риски, инвесторам следует избегать сотрудничества с управляющими, применяющими методы усреднения и удвоения в торговле.

Иначе говоря, единственно причиной потери средств при инвестировании в ПАММ-счета является недостаток профильных знаний вкладчиков.

Как нужно правильно инвестировать в ПАММ. Метод Джека Сингера

Прежде всего упомянутая методика инвестирования предполагает распределение средств между несколькими управляющими таким образом, чтобы они не только перекрывали убытки друг друга, но и приносили стабильную пассивную прибыль. Известный финансист и крупный девелопер Джек Сингер смог эффективно решить поставленную задачу и поделился собственными наработками с новым поколением. Не лишним будет сказать, что при жизни этому человеку удалось стать миллиардером, грамотно распределяя свободные средства между сотнями трейдеров, а также паевых инвестиционных фондов. Его метод инвестирования включает в себя 3 основных пункта:

- Выбор каждого управляющего должен осуществляться строго в соответствии с инструкциями (будут представлены далее).

- Определения точки входа в ПАММ-счет.

- Определение точки вывода средств.

Каждый пункт заслуживает отдельного внимания.

Правильный выбор управляющего

Правила выбора управляющих для инвестиций в ПАММ по методу Джека Сингера рассмотрим на примере сервиса компании Альпари. Сразу стоит сказать, что капитал потребуется распределять по меньшей мере меду четырьмя трейдерами.

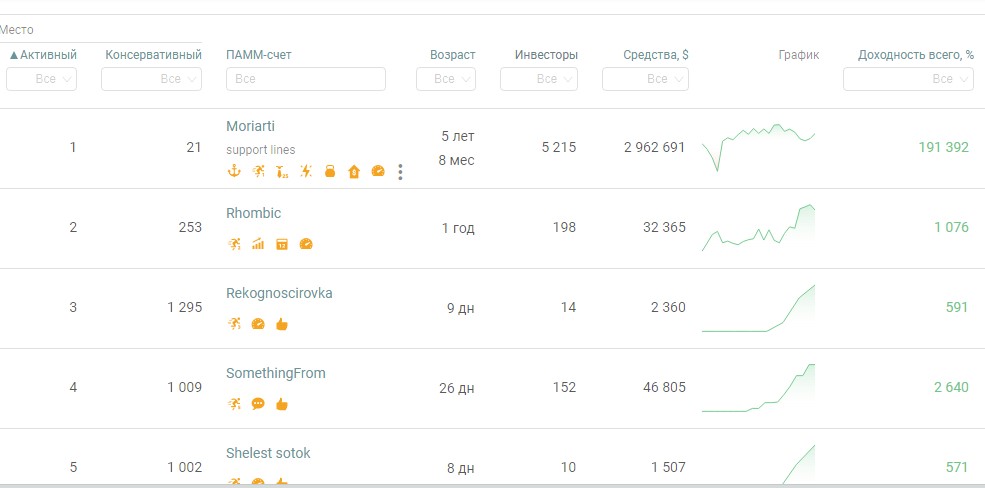

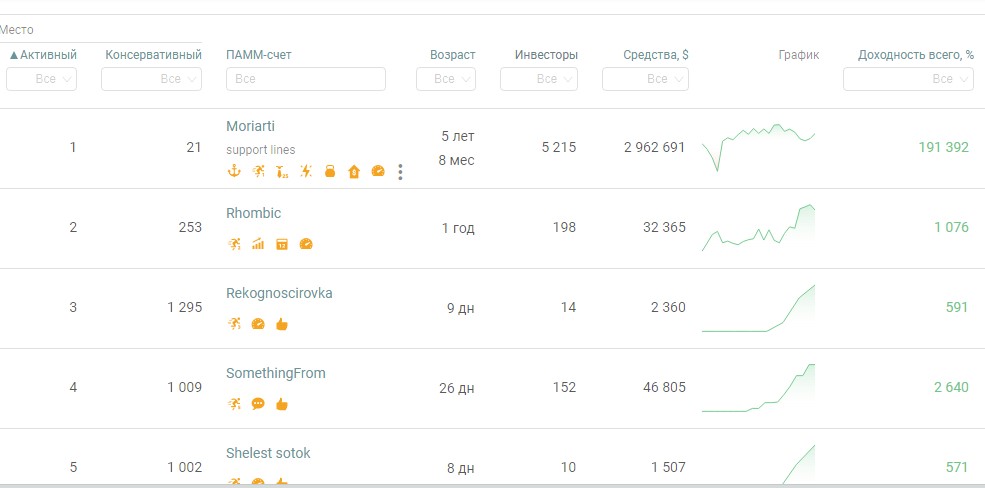

Внимание! Рейтинг управляющих трейдеров в любом ПАММ-сервисе необъективен, поскольку составляется исключительно по одному критерию - доходности. Обратите внимание на рейтинг, составленный брокером Альпари:

Места 3, 4 и 5 занимают аккаунты возрастом от 8 до 26 дней, при этом доходность исчисляется сотнями процентов. Это говорит о том, что управляющие применяют в торговой практике либо метод Мартингейла, либо игнорируют нормы мани-менеджмента (риск на каждую сделку не более 1-2% от депозита). Инвестировать средства в подобных трейдеров в долгосрочной перспективе крайне опасно. При выборе управляющего важно обращать внимание на возраст ПАММ-счета. По методу Джека Сингера следует исключить аккаунты возрастом менее 4 лет. Вторым и последним критерием при выборе управляющего, по мнению канадского финансиста, является дельта (разница) годовой прибыли и максимальной просадки.

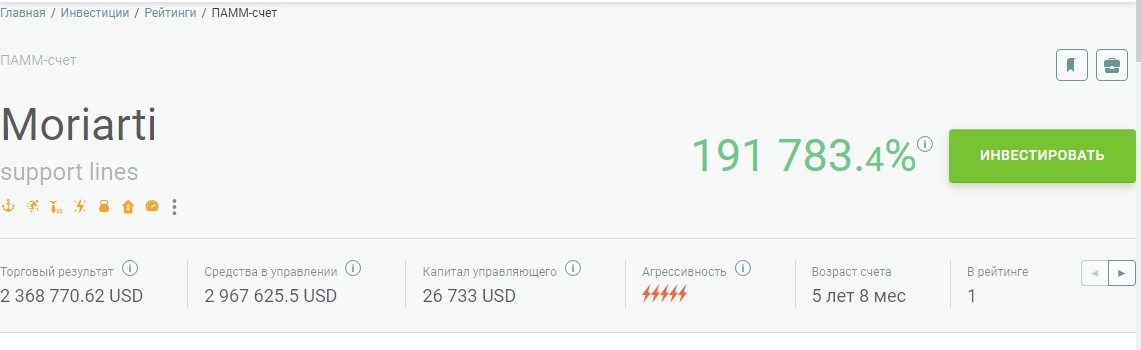

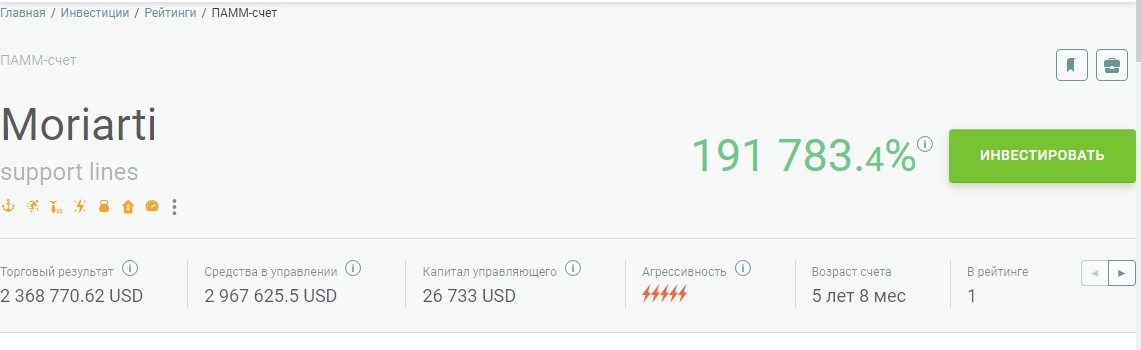

Давайте более внимательно посмотрим на статистику аккаунта Moriarti, ведь этот счет расположен на первой строке рейтинга ПАММ:

Поразительная доходность и значительный капитал в управлении, безусловно, не оставляют без внимания, однако следует обратить внимание на такой показатель, как “Агрессивность”. Его максимальное значение говорит о том, что трейдер ведет краткосрочную торговлю внутри дня. Подобный метод извлечения прибыли является наиболее рискованным. Иными словами, вложение средств в подобные ПАММ может привести к потере до 90% инвестиций и вот прямое тому доказательство:

В подробном описании счета приоритетное внимание следует отдавать первым двум показателям:

- Максимальная относительная прибыль.

- Максимальный относительный убыток.

На ПАММ-счета Moriarti максимальная относительная прибыль составляет 245 794,7%, однако важно понимать, что этот показатель неограничен в процентном выражении, а вот убыток ограничен 100% от капитала управляющего. Обратите внимание, что относительный убыток 84,76%. Здесь уместно вспомнить о нестабильности кредитного плеча, которое может в периоды высокой волатильности сокращаться до 1:1, и маржинальных требованиях брокера (Stop Out 20%).

Важно! При определении дельты по представленным выше данным ПАММ-счет Moriarti вполне подойдет для инвестиций, однако на практике в долгосрочной перспективе подобные вложения могут привести к потере депозита.

Таким образом, сведения о поразительной доходности счета Moriarti можно сводить к нулю. Какой смысл в подобных инвестициях, если присутствует высокий риск потери депозита по вине управляющего в долгосрочной перспективе.

Внимание! Максимальный относительный убыток ПАММ-управляющего не должен превышать значения в 20%, при этом потенциал прибыли должен соответствовать финансовым задачам инвестора.

Итак, при выборе управляющего следует обращать внимание на следующие показатели:

- Период существования счета не менее 4 лет. В мире все подвержено определенной цикличности и финансовые рынки - не исключение. По мнению Сингера, 4 года стабильной торговли - это минимальный период, позволяющий оценивать профессиональную компетентность трейдера.

- Кривая доходности должна быть плавной. Трейдер не должен допускать серьезных просадок или импульсивного преумножения капитала. Стабильность торговли управляющего - залог успешных вложений для инвестора.

- Значения максимального относительного убытка не должны превышать 20%. К слову, это стандартные нормы, которые прописываются в договоре о доверительном управлении в таких компаниях, как, например, FiboGroup, Forex Club или Forex4you.

Идеально, если ПАММ-счет подключен к сервису открытого мониторинга MyFXBox. Это позволит досконально изучить торговый подход трейдера и принять взвешенное решение о целесообразности сотрудничества.

Определение точки входа в ПАММ

Для выявления лучших периодов для инвестиций в конкретных трейдеров или в паевые инвестиционные фонды, Джек Сингер использовал кривую доходности в комплексе со стандартным осциллятором MACD. Точки входа определялись по пересечению гистограммой нулевого уровня, однако сейчас проводить подобные манипуляции вовсе не обязательно. Можно просто дождаться формирования коррекции на кривой доходности.

Известно, что ни одна эффективная торговая стратегия не приносит трейдеру только положительный финансовый результат. Череда прибыльных ордеров гарантированно будет прерываться несколькими убыточными позициями. Таким образом, кривая доходности успешного трейдера с надежной и проверенной в долгосрочной перспективе стратегией будет выглядеть примерно так:

Для определения лучшего периода для инвестиций достаточно просто дождаться закрытия одной или нескольких убыточных сделок, что на линейном графике доходности будет выглядеть, как коррекция.

Внимание! Установка специальных скриптов для загрузки и установки кривой доходности в МТ4 для привязки осциллятора MACD необязательна! Предложенный выше метод определения точек входа более прост и не менее эффективен. Обратите внимание, что пересечение гистограммой MACD нулевого уровня происходит как раз в момент завершения коррекции на кривой доходности:

Иными словами, не нужно проводить никаких манипуляций с МТ4 для выявления наиболее благоприятного периода для инвестиций. Достаточно просто дождаться коррекции кривой доходности.

Как определить время для вывода средств из ПАММ?

Здесь все еще проще. Канадский финансист рекомендует инвесторам применять базовые правила технического анализа на кривой доходности трейдера. Например, надежным сигналам смены тренда можно назвать формирование локального минимума ниже предыдущего:

Тот же принцип применим и к кривой доходности. Начинающим инвесторам важно понимать, что каждая торговая стратегия нуждается в постоянной модернизации, поскольку на рынке стабильно увеличивается торговый оборот и, следовательно, рыночный шум. Без внесения соответствующих правок в ТС торговля управляющего перестанет приносить прибыль. Разумеется, компетентные трейдеры постоянно усовершенствуют методы управления счетом и дополняют их. Если этого не происходит, то сотрудничество следует прекратить и вывести средства. Выявить несовершенство торговой системы поможет все та же кривая доходности. Например:

На скриншоте кривая доходности одного из управляющих. Возраст ПАММ-счета и доходность впечатляют, однако следует лишь обратить внимание на график и становится очевидно, что применимая трейдером стратегия больше неэффективна. Определить точку для вывода средств, руководствуясь правилами технического анализа, в этом случае несложно:

Последний локальный минимум ниже предыдущего, что указывает на начало нисходящего тренда. В случае с кривой доходности ПАММ-счета, это говорит о том, что стратегия управляющего более неэффективна и дальнейшее размещение средств на таком аккаунте более нецелесообразна для инвестора.

Заключение

Метод инвестирования Джека Сингера десятилетиями доказывал свою эффективность и не утратил актуальности в наши дни. Секреты успешного канадского финансиста довольно просты для понимания и могут применяться на практике как начинающими, так и опытными инвесторами. Следуйте представленным в статье рекомендациям и лично убедитесь в эффективности метода.

Александр Алмазов для Forex-Ratings.ru

Ввод/вывод со счета - на отлично. По торговле – ну тут все от вас зависит и немного от удачи. Со стороны ДЦ никаких препонов. Если получается зарабатывать, то они все тебе выведут на счет или еще куда-то. Так что могу не опасаясь за карму...