Пандемия породила несколько уникальных феноменов в экономике. В их числе так называемое K-образное восстановление. Его все чаще находят в разных отраслях и странах. Попробуем разобраться, как нужно инвестировать на таком нестандартном рынке. Есть несколько классических фигур выхода из рецессии, которые описывают одной из букв латинского алфавита: V-, U-, W- или L- образное. В зависимости от того, на какую из них больше похож график восстановления: быстрый отскок от дна, плавный взлет, рост от двойного дна либо затяжной боковик.

Буквенная форма графика относится к динамике ВВП, рынка труда, совокупного спроса, предложения, а заодно и рынку акций, который обычно опережает макроэкономические показатели в среднем на полгода. Но в любом случае предполагается, что в целом рынок движется по одной траектории.

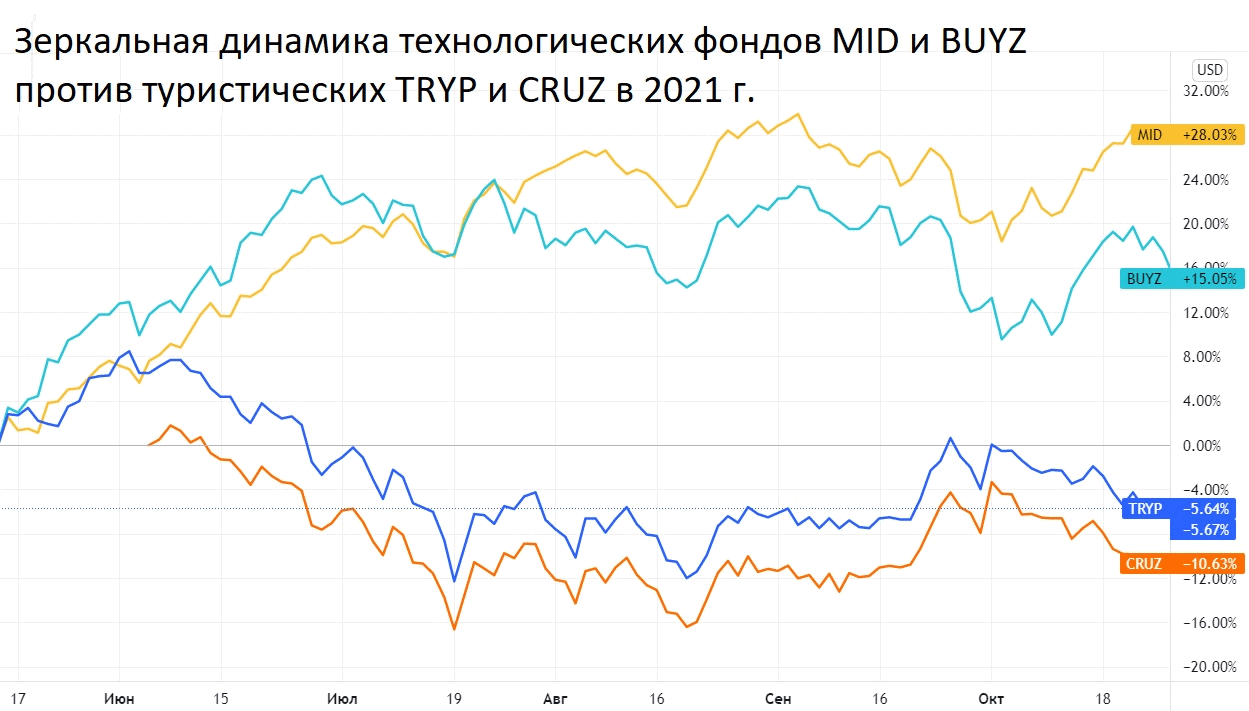

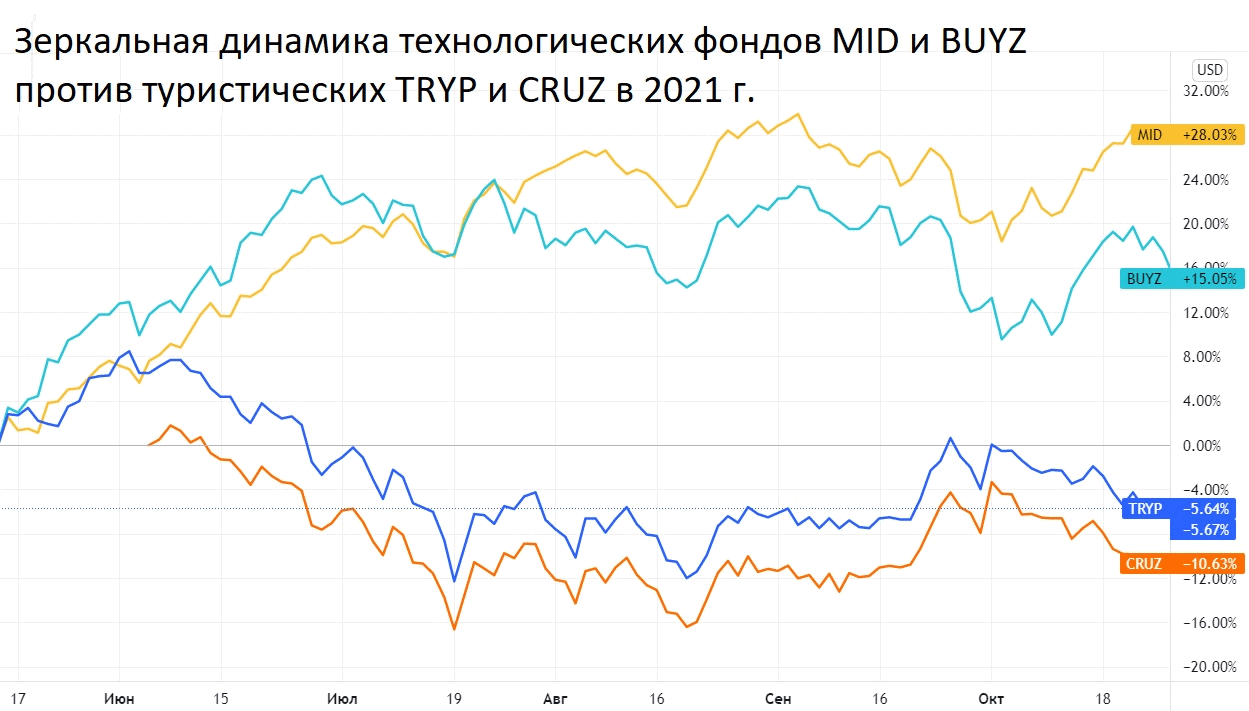

Так было до пандемии, в ходе которой началось расслоение отраслей. Например, цифровые сервисы показывали опережающий рост по выручке, найму новых сотрудников и динамике акций. А группа отраслей B.E.A.C.H. (туризм и развлечения) все глубже сползала в рецессию. Это напоминает букву K: мы видим растущий и падающий тренды одновременно.

K-динамика в реальном секторе

Расхождение между цифровой экономикой и сферой услуг вызвали большие сдвиги в американском обществе. Данные по рынку труда, публикуемые каждую неделю и месяц, далеко не полностью отражают реальность. Последние цифры по безработице (за декабрь) — 3,9%. Это ниже, чем было, например, в 2019 г. до начала пандемии. И, на первый взгляд, тут явный позитив.

Однако, по данным Национального бюро экономических исследований (США), 20% самых низкооплачиваемых работников так и не сумели вернуться к тем заработкам, что они имели до пандемии. Более 70% из них (то есть каждый седьмой американец) в принципе не может трудиться удаленно и готов продолжать жить на пособие.

В части самой богатой прослойки все с точностью до наоборот. 10% жителей США сосредоточили в своих руках 89% рынка ценных бумаг и 45% недвижимости, которая также подорожала в кризис. Это самые сильные показатели расслоения с конца XIX века, то есть более чем за 100 лет. И это напрямую влияет на то, какие отрасли у инвесторов в приоритете.

Где еще видна K-образная динамика

Расхождение трендов можно наблюдать практически в любом сегменте. Например, в сфере образования за пару лет появились тысячи недоучившихся школьников и студентов. Они не смогли освоить программу удаленно, и теперь во многих странах формируется отложенный спрос на очные платные занятия с репетиторами.

Особенно много о K-образном выходе из рецессии сегодня говорят в Индии. Там это имеет немного другой вид: экономика довольно быстро растет (до 9,2% в годовом выражении), но при этом локомотивом выступает государственный сектор (до 13,9% роста), а частный спрос почти не меняется (+1,8% за год).

Полное отсутствие единства наблюдаются и в других развивающихся странах. В Китае обвалился рынок цифровых услуг, но при этом бурно растет сегмент электромобилей. Фондовый рынок Чехии и Саудовской Аравии выросли за год на 40% и 30%, но при этом Бразилия упала почти на 20%.

Что это значит для инвесторов

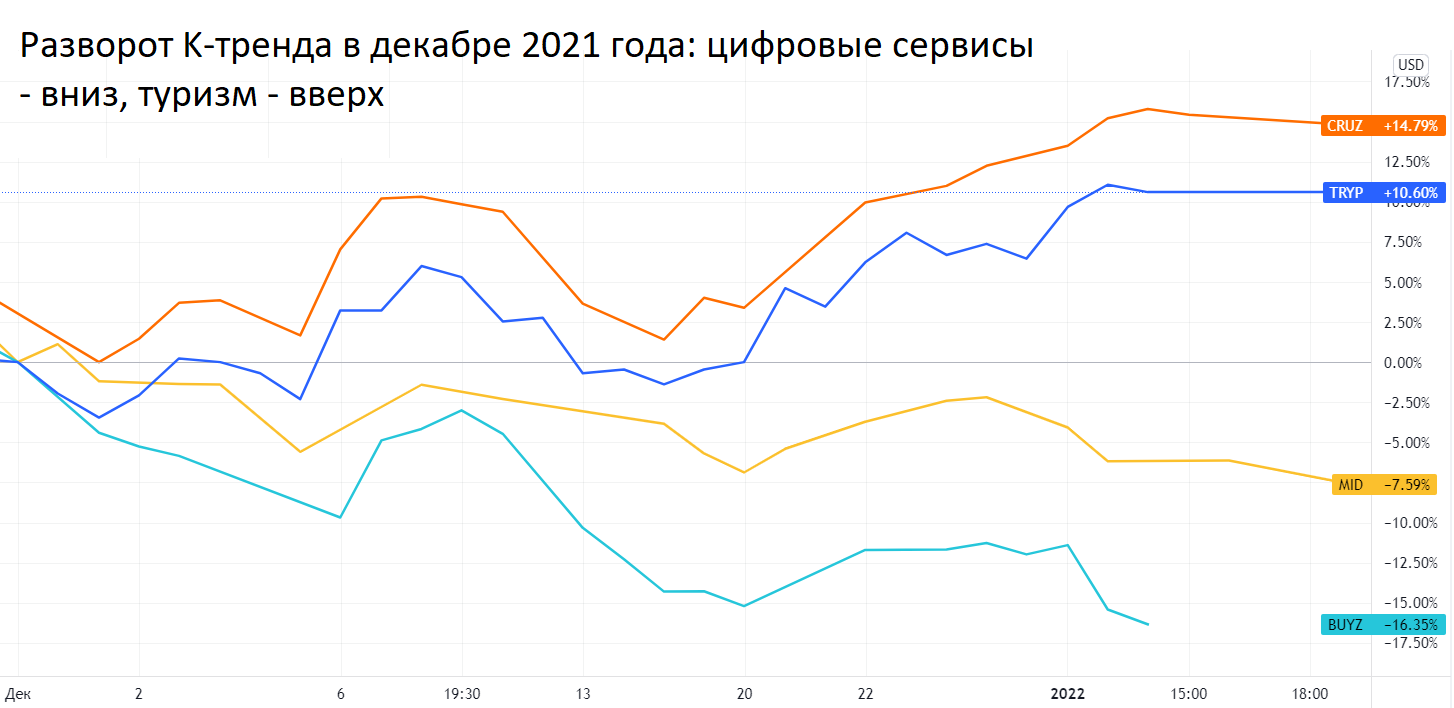

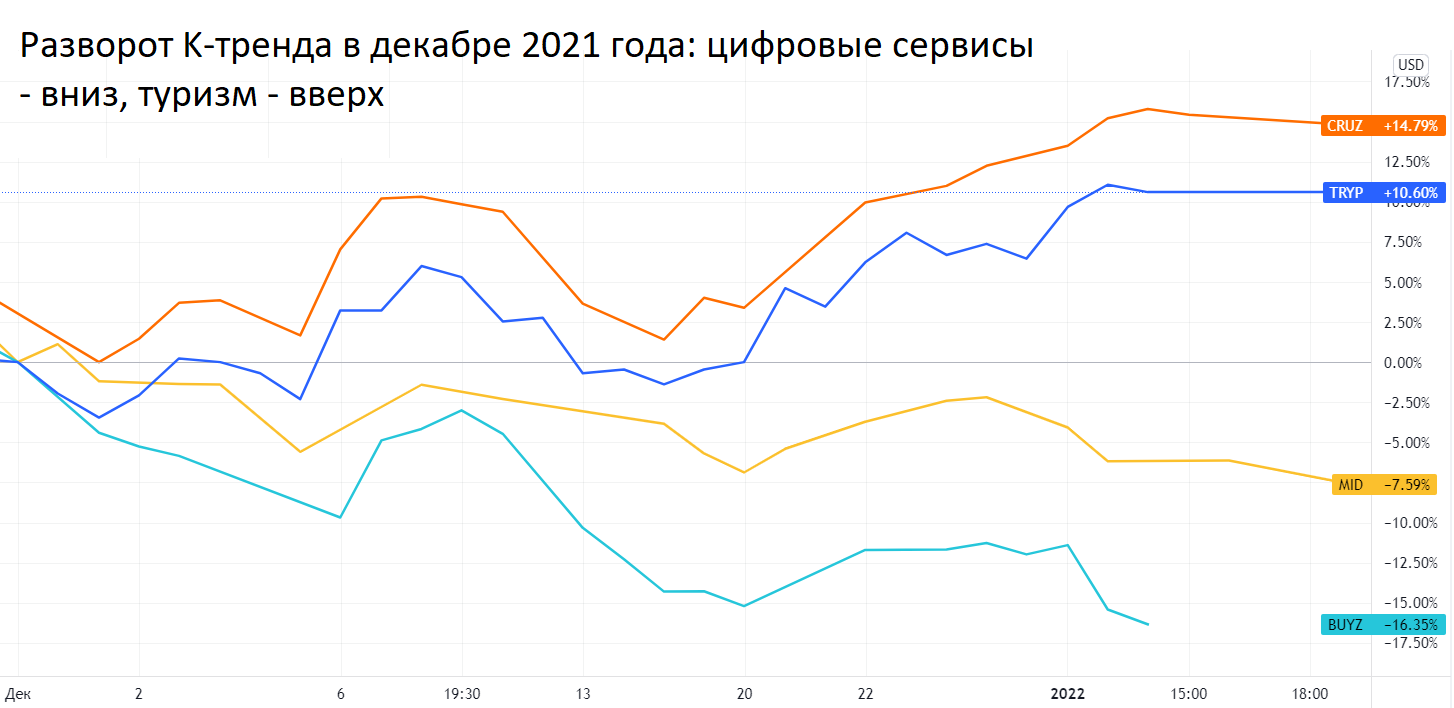

Есть две точки зрения на происходящее: нужно следовать тренду (то есть покупать лидеров рынка и продавать аутсайдеров), либо делать ставку на разворот и ждать своего часа. Что лучше — пока не очевидно. Но, например, в части цифровых сервисов и сферы услуг (туризм в первую очередь) последние пару месяцев первые в основном падают, а вторые, напротив, растут. Инвесторы распродают акции, взлетевшие на локдаунах. Есть мнение, что они посыпались из-за накопившей «усталости» потребителей от экранов. Например, DocuSign (электронные подписи) в минусе более чем на 50% с ноября. Модный фитнес-сервис Peloton потерял за два месяца более 60%, служба видеозвонков Zoom — 40%.

Расслоение рынка последние два года также играло в пользу крупных компаний против малых и средних. Не факт, что эта тенденция сохранится и дальше, то есть K-график может и здесь перевернуться. Особенно большой задел для этого есть в США, где Russel 2000 (малые и средние компании) по итогам года отстал от S&P 500 более чем на 20%.

Расслоение рынка последние два года также играло в пользу крупных компаний против малых и средних. Не факт, что эта тенденция сохранится и дальше, то есть K-график может и здесь перевернуться. Особенно большой задел для этого есть в США, где Russel 2000 (малые и средние компании) по итогам года отстал от S&P 500 более чем на 20%.

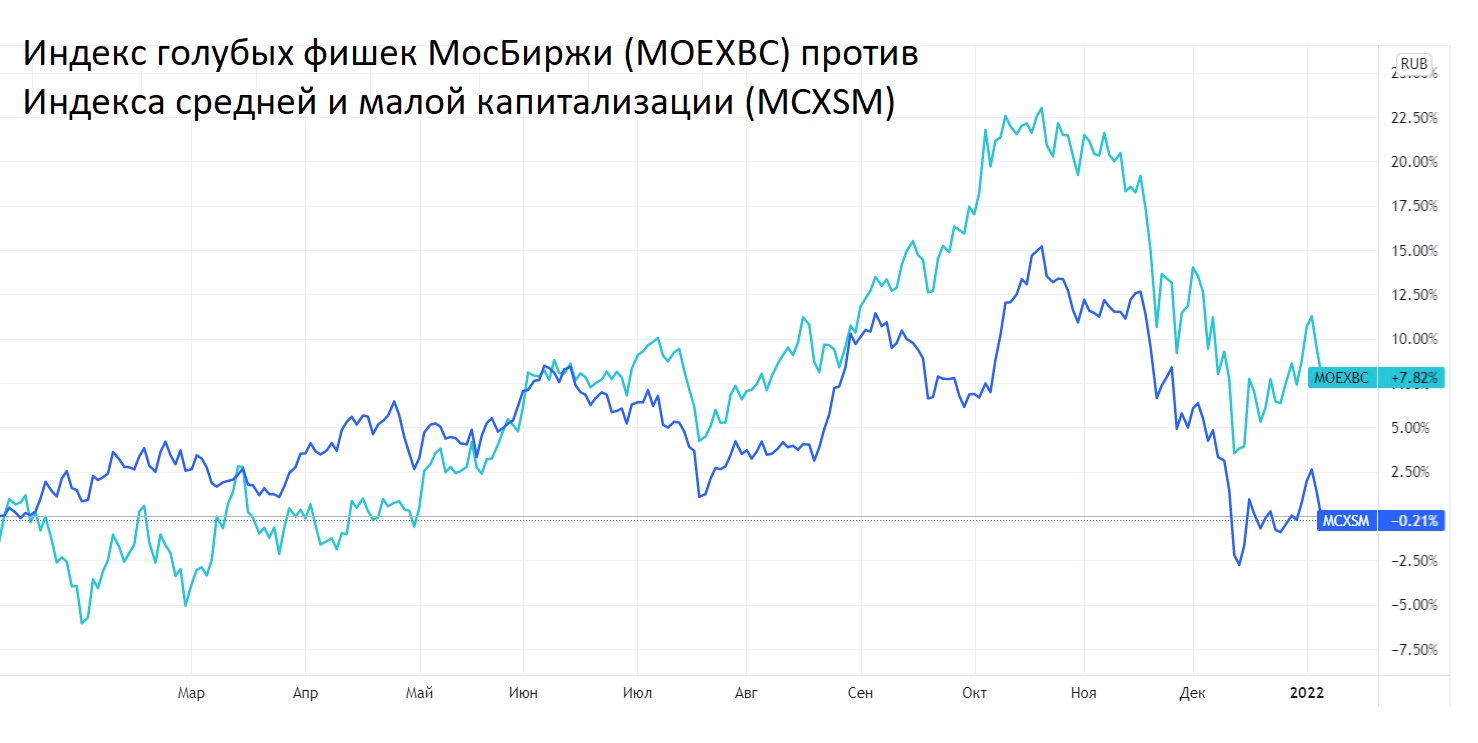

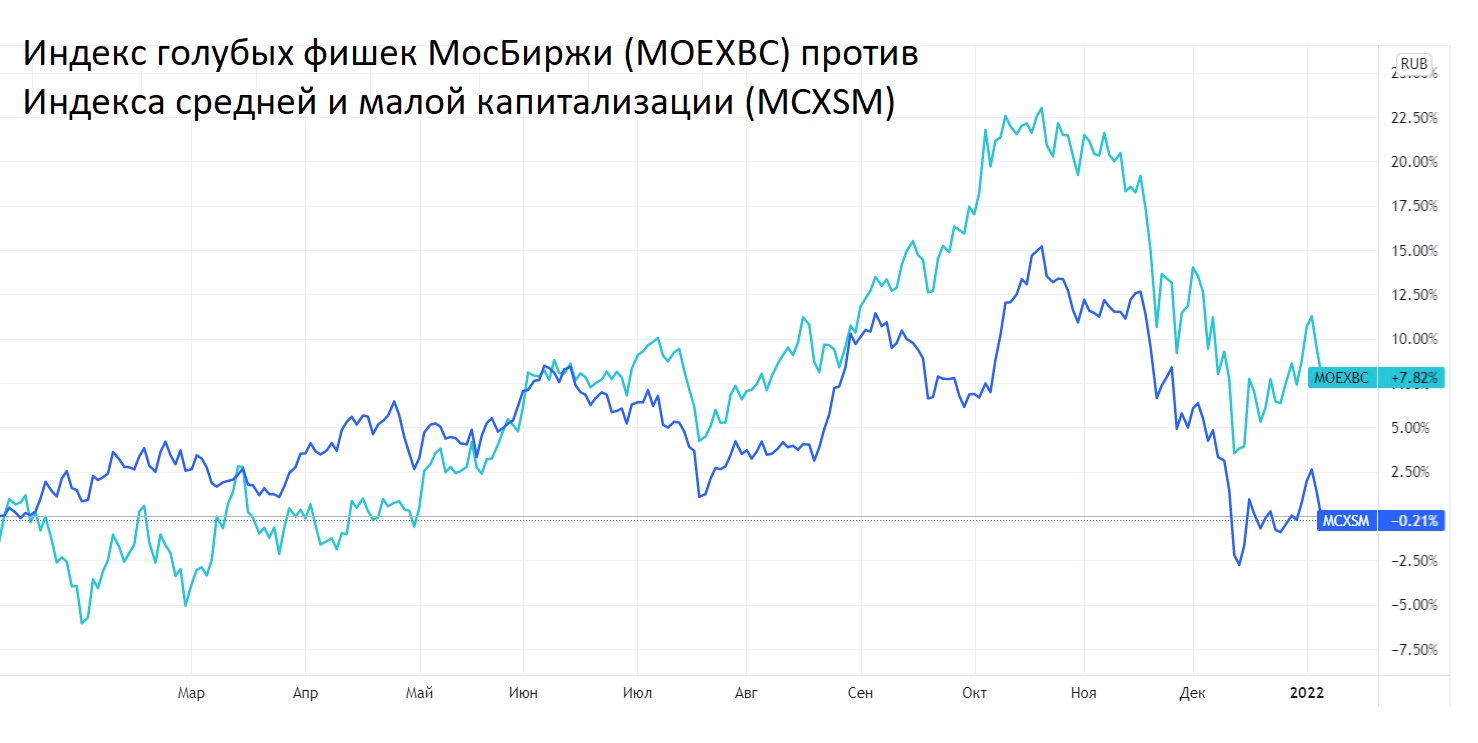

В России отрыв не такой большой: индекс малых компаний всего на 11% отстал от широкого бенчмарка МосБиржи и на 8% от голубых фишек (топ-15 по капитализации). Всего полгода назад второй эшелон уверенно обгонял и тех, и других. Возможно, в новом году они снова вернут себе первенство, тогда имеет смысл сейчас докупать средние и малые компании.

Выводы

K-образное восстановление описывает новое более сложное, чем обычно, поведение рынков, когда одни отрасли и страны могут расти с большим отрывом от остальных, а другие падать. Поскольку это явление относительно новое, то никаких проверенных рецептов тут нет: стоит инвесторам идти за общим трендом, либо ставить на разворот — нужно решать в каждом отдельном случае.

В зарубежных акциях K-динамика приводит к тому, что цифровые и классические отрасли часто двигаются разнонаправленно. Покупая одни сектора, стоит хеджироваться покупкой других. Аутсайдеры прошлого года, которые начали поднимать голову в последние два месяца, это прежде всего авиакомпании, туризм и оффлайн-развлечения.

В российских бумагах аналогичную «вилку» можно иногда наблюдать между голубыми фишками и компаниями второго-третьего эшелонов. Если они сильно отклоняются друг от друга, имеет смысл докупать отстающие, либо фиксировать прибыль в опережающих. Ориентиром для принятия решений могут выступать индексы MOEXBC (крупные компании) и MCXSM (малые средние).

Расслоение рынка последние два года также играло в пользу крупных компаний против малых и средних. Не факт, что эта тенденция сохранится и дальше, то есть K-график может и здесь перевернуться. Особенно большой задел для этого есть в США, где Russel 2000 (малые и средние компании) по итогам года отстал от S&P 500 более чем на 20%.

Расслоение рынка последние два года также играло в пользу крупных компаний против малых и средних. Не факт, что эта тенденция сохранится и дальше, то есть K-график может и здесь перевернуться. Особенно большой задел для этого есть в США, где Russel 2000 (малые и средние компании) по итогам года отстал от S&P 500 более чем на 20%.

Ввод/вывод со счета - на отлично. По торговле – ну тут все от вас зависит и немного от удачи. Со стороны ДЦ никаких препонов. Если получается зарабатывать, то они все тебе выведут на счет или еще куда-то. Так что могу не опасаясь за карму...