Опционы - достаточно сложные инструменты. В этой статье мы максимально просто описали принцип их работы и базовые понятия, необходимые для торговли. Но для осмысления этого материала необходимо внимательное и вдумчивое чтение, поэтому рекомендуем отложить в сторону посторонние дела и погрузится в разбор этого многогранного финансового инструмента.

Что такое опцион

Опцион - это договор, по которому покупатель опциона получает право купить/продать какой-либо актив в определенный момент времени по заранее оговоренной цене. Можно провести аналогию со страховкой. Покупатель страхуется на случай изменения цены актива и платит за это небольшую сумму — премию. Продавец ему эту страховку продает, принимая риски на себя.

Пример. Акции X стоят 300 руб. Инвестор ждет их роста и хочет купить 100 акций, но сейчас у него нет достаточной суммы. Тогда он может заключить опционный контракт, по которому, заплатив небольшую премию, например 400 руб., он получает право в будущем купить 100 акций X по цене 300 руб. за штуку. Если акции X упадут или не вырастут, то убытки покупателя составят 400 руб. — размер уплаченной премии. Если же акции X вырастут, например до 320 руб., то покупатель может воспользоваться своим правом приобрести у продавца акции по 300 руб. и тут же заработать на перепродаже. В данном примере прибыль покупателя опциона составит (320-300) * 100 – 400 = 1600 руб. Актив, в отношении которого заключается опцион, называется базовым активом. Цена сделки, зафиксированная в контракте, называется страйк или цена страйка. В приведенном выше примере базовым активом являются акции X, а страйк равен 300 руб.

Опцион, который дает покупателю право на покупку, называется call-опцион. В примере выше стороны заключили как раз такой контракт. Опцион, который дает право покупателю на продажу базового актива, называется put-опцион. На биржевом сленге опционы call и опционы put иногда просто называют «колы» и «путы».

Каждый опцион заключается на определенный срок: неделя, месяц, квартал и пр. Покупатель может исполнить свой опцион только в конце этого срока (европейский опцион) или в любой момент до истечения этого срока (американский опцион). Исполнение опциона называют экспирация. Этим же термином часто именуют дату истечения срока контракта, поскольку в этот момент контракт может быть исполнен автоматически

Сделки с опционами call

Поясним на примерах, как доход по опционам зависит от изменения цены базового актива. Участник торгов может выступать в качестве продавца или покупателя опциона, а сам опцион может быть put или call. Это дает четыре возможных позиции, которые может занять инвестор.

Покупка опциона call. Опцион call дает покупателю право купить определенное количество единиц базового актива по цене страйка в момент исполнения опциона. Убыток покупателя ограничен премией, которую он уплачивает при заключении контракта. Прибыль он получит при росте цены базового актива, и она не ограничена. На схеме ниже представлен пример, как меняется доход (ось Y) покупателя опциона call со страйком 100 руб. и премией 5 руб. в зависимости от цены базового актива в день экспирации (ось X). Объем опциона — одна единица базового актива.

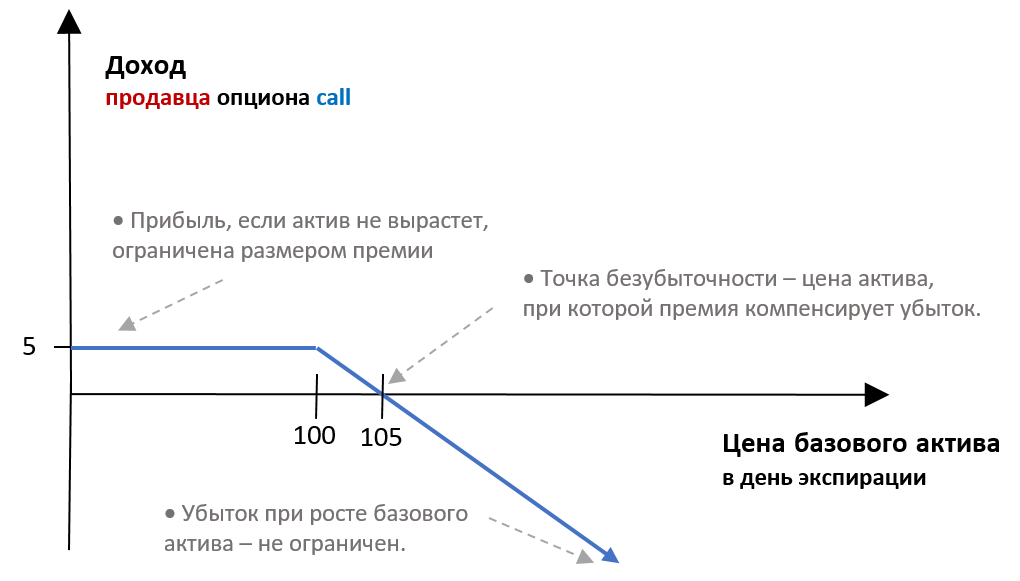

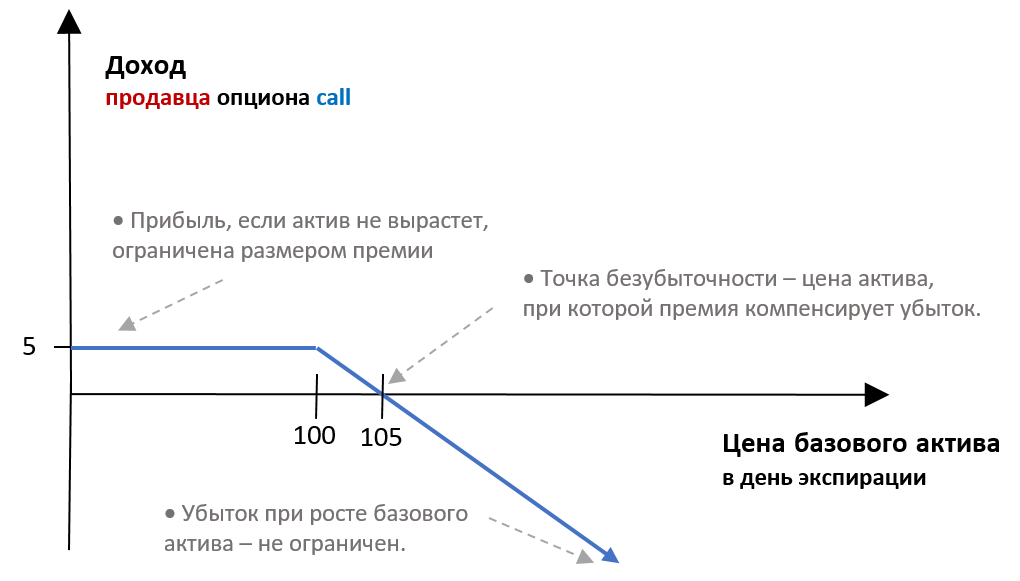

Продажа опциона call. Для продавца ситуация будет обратной. Продавец опциона call берет на себя обязательство продать определенное количество единиц базового актива по цене страйка в момент исполнения опциона.

Прибыль продавца составляет премия, которую он получает от покупателя в момент заключения контракта. Если базовый актив поднимется выше цены страйка, то продавец начнет терять деньги. Чем выше будет цена актива, тем больше будет убыток продавца. На схеме ниже представлен пример, как меняется доход продавца опциона call со страйком 100 руб. и премией 5 руб. в зависимости от цены базового актива на момент исполнения опциона. Объем опциона — одна единица базового актива.

Сделки с опционами Put

Покупка опциона put. Опцион put дает покупателю право продать определенное количество единиц базового актива по цене страйка в момент исполнения опциона. Убыток покупателя ограничен премией, которую он уплачивает при заключении контракта. Прибыль инвестор получит в случае снижения базового актива. Она ограничена максимальным значением в случае падения стоимости базового актива до нуля. На схеме ниже представлен пример, как меняется доход покупателя опциона put со страйком 100 руб. и премией 5 руб. в зависимости от цены базового актива на момент исполнения опциона. Объем опциона — одна единица базового актива.

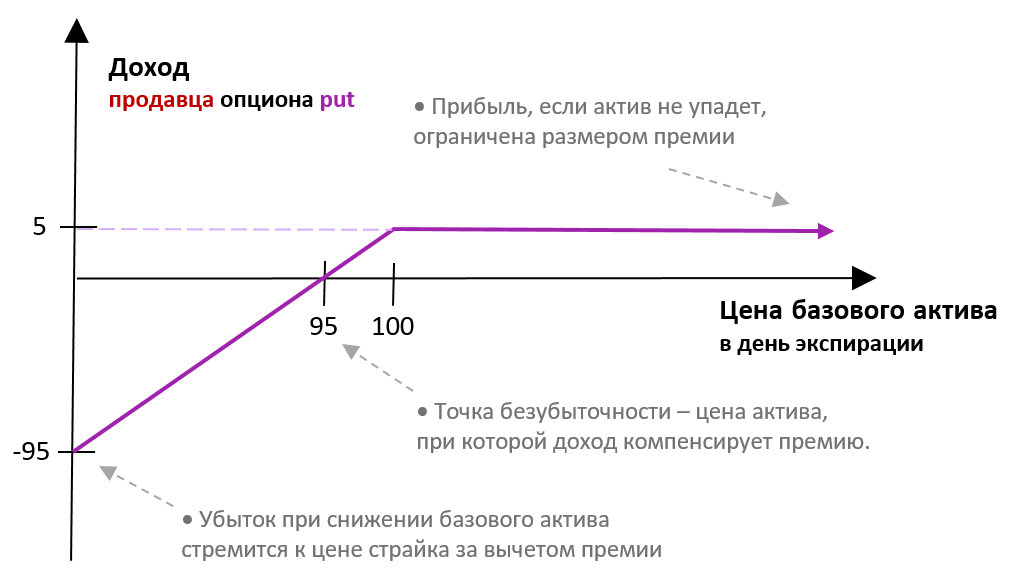

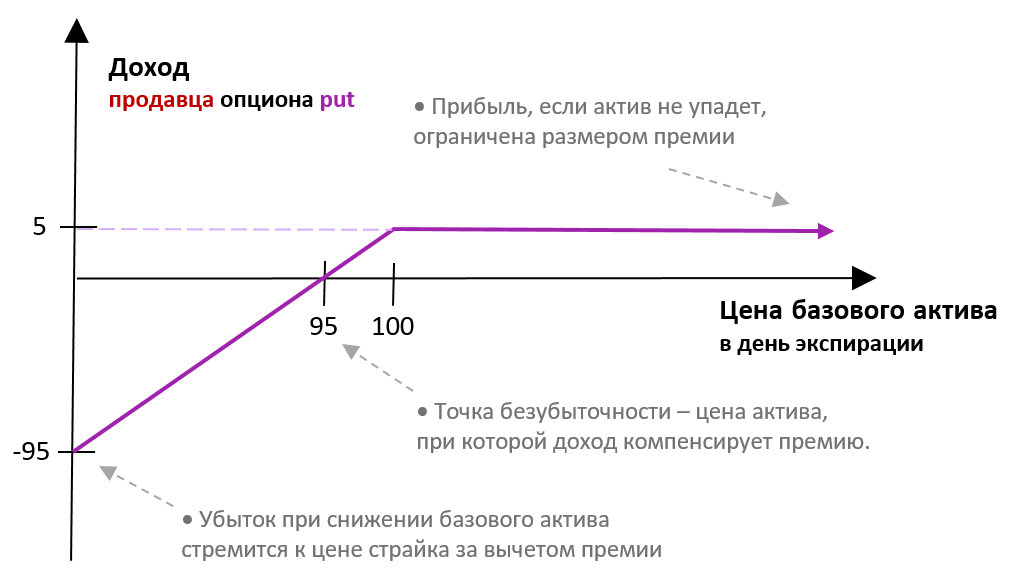

Продажа опциона put. Продавец опциона put берет на себя обязательство купить у покупателя опциона определенное количество единиц базового актива по цене страйка в момент исполнения опциона. Прибыль продавца ограничена премией, которую он получает при заключении контракта. Но при снижении стоимости актива ниже цены страйка он начнет нести убытки. Чем ниже упадет стоимость актива, тем больше будет убыток продавца опциона put. На схеме ниже представлен пример, как меняется доход продавца опциона put со страйком 100 руб. и премией 5 руб. в зависимости от цены базового актива на момент исполнения опциона.

Контрольные вопросы

Прежде чем перейти далее, рекомендуем самостоятельно ответить на следующие вопросы. Это позволит закрепить понимание базовых понятий.

- Какие сделки позволяют заработать на росте базового актива?

- Какие сделки позволяют заработать на снижении базового актива?

- При какой сделке размер убытка может быть максимальным?

- При каких сделках размер убытка минимален?

- Какой будет сумма сделки в момент исполнения по опциону на 10 единиц базового актива со страйком 50 руб.?

- Инвестор купил опцион call на одну единицу актива со страйком 440 руб. и заплатил за это премию 15 руб. Какая должна быть цена базового актива к моменту экспирации, чтобы доход инвестора составил 0 руб.?

- Инвестор продал опцион put со страйком 370 руб. на 100 единиц базового актива и получил за это премию 300 руб. К моменту экспирации цена актива составила 360 руб. Сколько составила прибыль/убыток продавца опциона?

- Ответы на контрольные вопросы будут в конце материала, но рекомендуем сначала ответить на них самостоятельно.

Как определяется цена опциона

Цена опциона или премия — сумма, которую покупатель опциона платит продавцу в момент заключения контракта. Она включает в себя две составляющих:

Внутренняя стоимость

Это тот доход, который мог бы получить покупатель опциона, если бы исполнил его прямо сейчас (без учета уплаченной премии). Она зависит от разницы между ценой базового актива и ценой страйка. Может быть положительна или равна нулю. Для опциона call внутренняя стоимость равна нулю, если цена базового актива ниже или равна цене страйка. Если цена базового актива превышает цену страйка, то внутренняя стоимость положительна и равна их разнице.

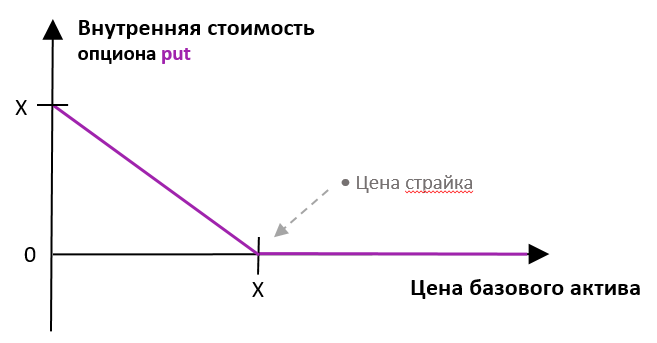

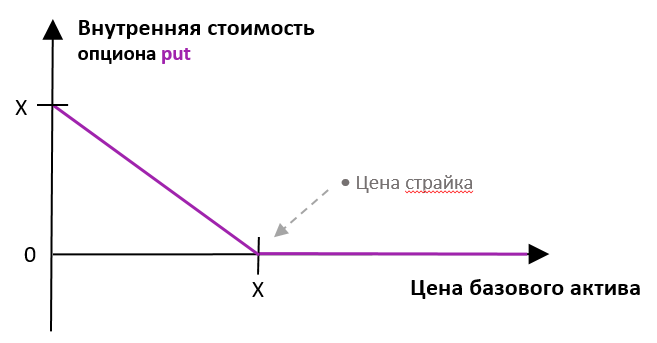

Для опциона put внутренняя стоимость равна нулю, если цена базового актива выше или равна цене страйка. Если цена базового актива ниже цены страйка, то внутренняя стоимость положительна и равна их разнице.

В зависимости от того, как соотносятся между собой страйк и цена базового актива, выделяют три состояния, в котором может торговаться опцион

- Если внутренняя стоимость опциона выше нуля, тогда говорят, что этот опцион торгуется «в деньгах» (ITM - in the money).

- Если базовый актив торгуется вблизи цены страйка и внутренняя стоимость близка к нулю, то опцион торгуется «на деньгах» (ATM – at the money).

- Если базовый актив торгуется далеко от цены страйка и внутренняя стоимость равна нулю, то говорят, что опцион торгуется «вне денег» (OTM – out the money).

Временная стоимость

Опцион — это риск для продавца. Чем больше времени до момента экспирации, тем выше риски того, что опцион окажется «в деньгах» и продавец понесет убытки. Поэтому в премию опциона включается компенсация за риск, которая снижается до нуля к моменту экспирации.

Формула Блэка — Шоулза

Если с внутренней стоимостью все понятно, то как оценить временную стоимость — компенсацию за риск? Здесь необходимо учесть не только время до исполнения, но и текущую цену актива, его волатильность, уровень безрисковой доходности и другие параметры.

Чтобы увязать между собой все параметры опциона используется формула Блэка — Шоулза. На ее основании рассчитывается теоретическая цена опциона или теоретическая премия, на которую ориентируются участники торгов. Сама формула довольно сложна, но ее можно не рассчитывать. Обычно в торговых терминалах это делается автоматически, в том числе такое значение можно найти в терминале QUIK.

На практике часто используются отдельные коэффициенты-формулы, которые показывают чувствительность цены опциона к определенным параметрам. Их называют «греки», поскольку большинство из них обозначается буквами греческого алфавита. В рамках данного материала мы не будем их рассматривать. Общую информацию про них можно найти здесь.

Опционы на Московской бирже

На Московской бирже опционы торгуются на срочном рынке. В качестве базового актива могут выступать только фьючерсы. То есть опционов на акции Сбербанка нет, есть только опционы на фьючерсы Сбербанка. Как правило, объем опциона равен одному фьючерсу.

Самыми ликвидными можно считать опционы на ближние фьючерсы индекса РТС, USD/RUB, Brent и акций Сбербанка. При желании также можно торговать контрактами на фьючерсы Газпрома, ВТБ золото, серебро и пару EUR/USD. По остальным базовым активам найти контрагента по сделке может быть проблематично.

Для торговли опционами в терминале QUIK предусмотрен специальный инструмент, который называется «Доска опционов». Его можно найти в меню «Создать окно» –> «Все типы окон» –> «Доска опционов». По умолчанию оно выглядит следующим образом:

Каждая строчка показывает параметры опциона с соответствующей ценой страйка. Справа параметры опционов put, слева – опционов call.

Столбцы «Спрос CALL» и «Предложение CALL» показывают лучшую заявку на покупку и продажу опциона call. Аналогичные параметры для опциона put приведены в столбцах «Спрос PUT» и «Предложение PUT». Чтобы открыть полный стакан заявок для соответствующего опциона, нужно сделать двойной щелчок мыши по нужной строке.

В столбце «Теоретическая цена опциона» приведена оценка, рассчитанная по формуле Блэка – Шоулза. Как правило, все сделки проходят по цене близкой, к расчетной. В столбце «Расчетная премия» то же самое значение, рассчитанное на конец торговой сессии. Если щелкнуть по таблице правой кнопкой мыши и выбрать «Редактировать таблицу», то в открытом окне можно выбрать и другие столбцы для отображения, в том числе расчётные значения «греков».

Особенности опционов на Мосбирже

Все опционы на Мосбирже являются опционами «американского типа». Это значит, что покупатель может потребовать исполнения своего контракта в любой день до момента экспирации. Если на момент экспирации покупатель опциона не исполнил его, то автоматическое исполнение происходит только в том случае, если опцион оказался «в деньгах».

По срокам опционы могут быть недельными (экспирация каждый четверг), месячными и квартальными. Недельные и месячные опционы являются поставочными — при исполнении опциона происходит поставка базового актива (фьючерса). Квартальные опционы являются расчетными — при исполнении продавец и покупатель просто получают финансовый результат, исходя из цены базового актива и размера премии в момент сделки.

Все опционы на Московской бирже являются маржируемыми. При заключении сделки с опционом на вашем счете будет резервироваться определенная сумма, которая будет каждый день пересчитываться в зависимости от движения базового актива и срока до экспирации. В момент исполнения вы сможете окончательно зафиксировать финансовый результат.

Советы по торговле начинающим

В отличие от других финансовых инструментов, опционы дают следующие возможности:

- Совершать сделки со встроенным плечом, в том числе открывать короткие позиции.

- Ставить на рост или снижение базового актива с четко ограниченным размером риска.

- Продавать страховку от ценовых скачков и зарабатывать в те периоды, когда цена на базовый актив торгуется в диапазоне.

- Хеджировать портфель от снижения цен на акции без продажи ценных бумаг. Это выгодно, например, если по акциям планируется воспользоваться налоговой льготой на долгосрочное владение, но трехлетний срок еще не прошел.

- Создавать сложные опционные конструкции и зарабатывать на самых различных сценариях движения базового актива.

Начинать лучше с покупки опционов, потому что риски в данном случае ограничены уплачиваемой премией. Продажа опционов является более рискованной и требует высокого уровня экспертизы от участника торгов. Первые сделки лучше совершать по цене, близкой к теоретической. Так вы с большей вероятностью избежите грубых ошибок.

Внимательно следите за тем, как меняется цена на опционы в зависимости от волатильности, движения базового актива и срока до погашения. Это поможет лучше понять логику ценообразования и оценить возможные сценарии развития рыночной ситуации.

Ввод/вывод со счета - на отлично. По торговле – ну тут все от вас зависит и немного от удачи. Со стороны ДЦ никаких препонов. Если получается зарабатывать, то они все тебе выведут на счет или еще куда-то. Так что могу не опасаясь за карму...