Сможет ли золото защитить ваш портфель от инфляции? Смотрим динамику актива за последние 50 лет. Вечером 15 августа 1971 г. президент США Ричард Никсон объявил в обращении к нации о том, что США приостанавливают конвертируемость доллара в золото. До этого дня иностранные центральные банки могли конвертировать доллары США в золотые слитки по фиксированной цене $35 за унцию. Это дисциплинировало Федеральную резервную систему (ФРС), поскольку неконтролируемое «печатание» денежной массы могло запросто опустошить запасы американского золота. После решения Никсона цена на золото выросла и сейчас в 50 раз выше, чем в 1971 г.

У золота как защитного актива есть весомые аргументы: 2000 лет истории в качестве средства сбережения и ограниченное предложение — золото просто так не «напечатаешь». Из-за этих двух свойств золото часто воспринимается как естественная «защита» от высокой инфляции, когда фиатные деньги стремительно обесцениваются. Но защитит ли сейчас золото от инфляции и защищало ли оно на самом деле исторически? Давайте разбираться.

Что говорит статистика

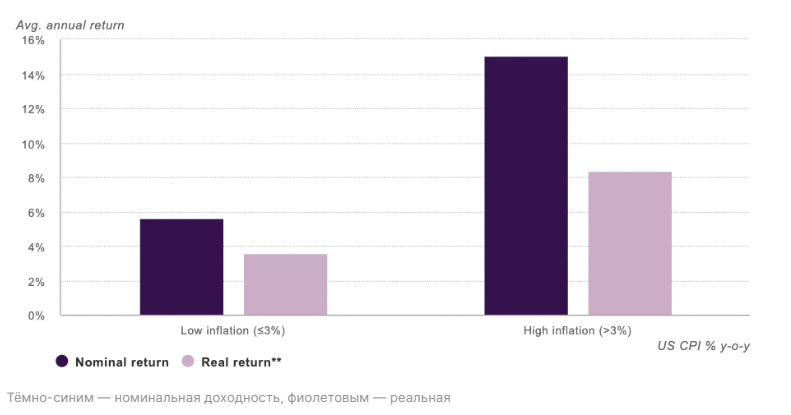

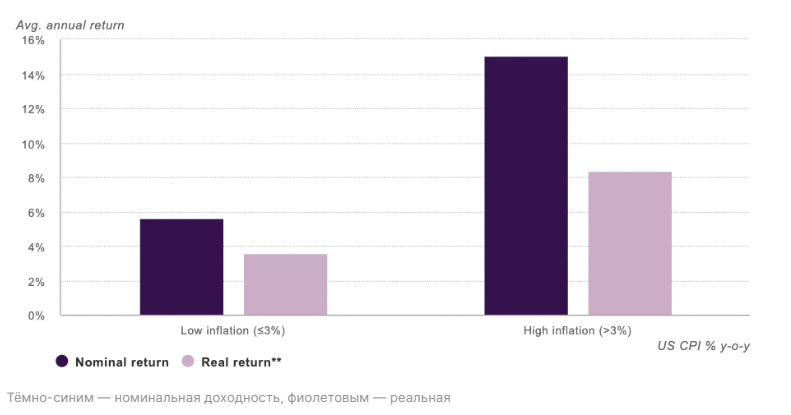

Простое исследование динамики золота за последние 50 лет поддерживает теорию о том, что золото подходит для защиты в периоды высокой инфляции. Согласно исследованию World Gold Council (WGC) с использованием данных с 1971 г., доходность золота в среднем составляла 15% в год, когда инфляция была выше 3%, по сравнению с чуть более 6% в год, когда инфляция была ниже 3%.

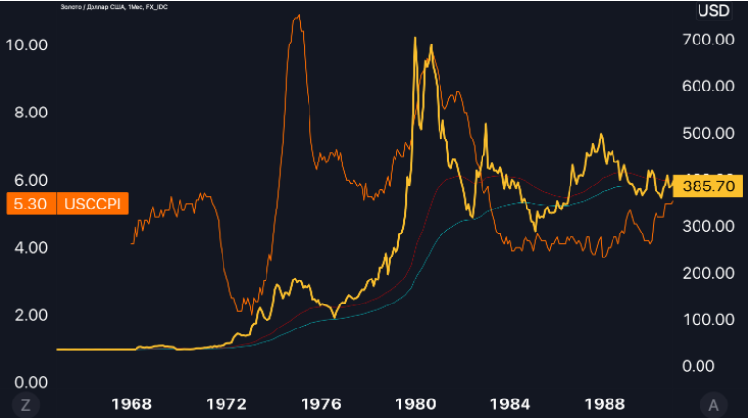

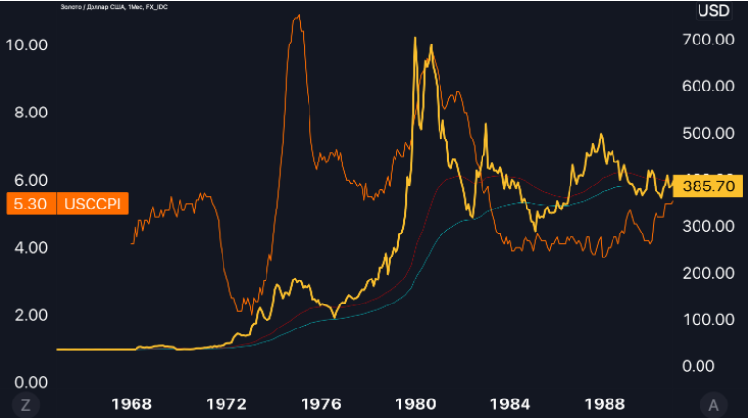

Тем не менее, дьявол кроется в деталях. Если мы посмотрим непосредственно на динамику золота и инфляции, то корреляция оказывается относительно низкой — всего лишь 0,16 за последние полвека. Корреляция 0 означает отсутствие связи, а корреляция 1 означает, что золото и инфляция движутся в унисон.

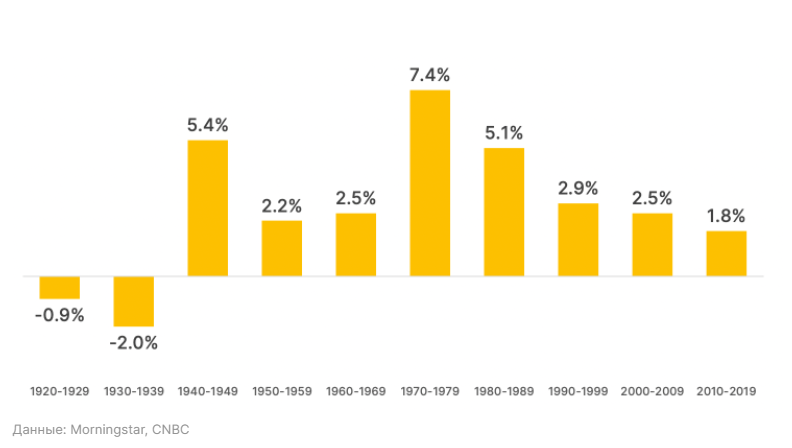

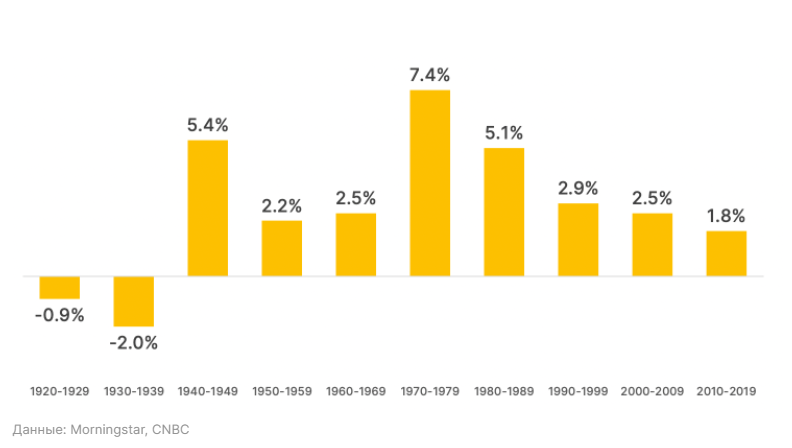

Теперь посмотрим на статистику инфляции по десятилетиям. За последние сто лет наиболее актуальный период высокой инфляции был в 1970-1980-е гг.

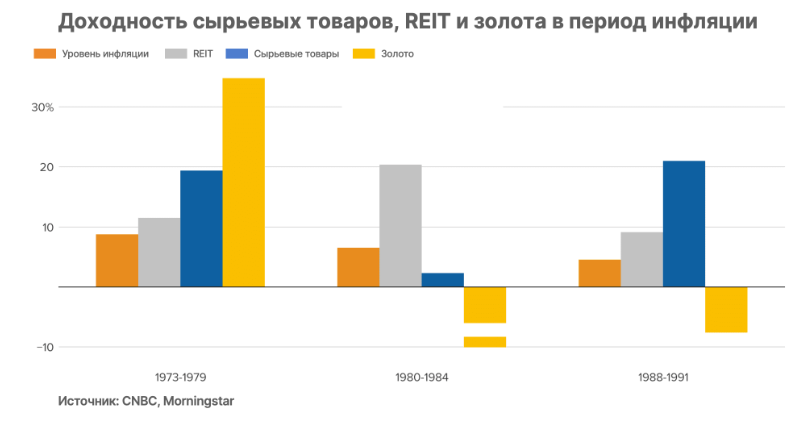

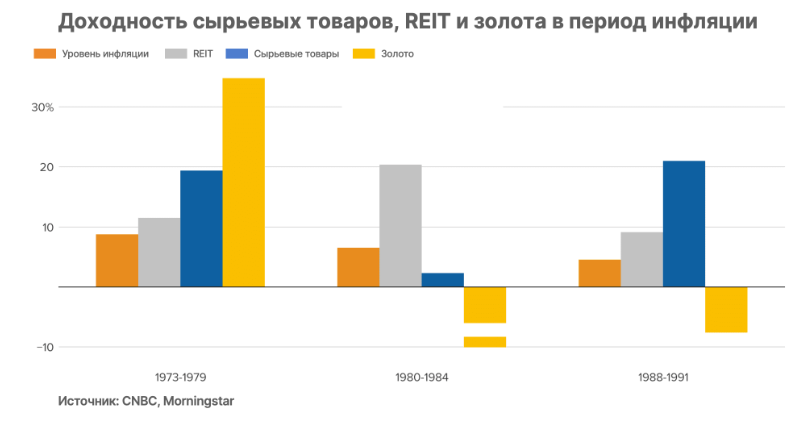

Если мы посмотрим на доходность золота, недвижимости (REIT) и сырьевых товаров за 1973-1991 гг., то выяснится, что, несмотря на повышенную инфляцию и высокую доходность в 1970-х, золото показало отрицательную доходность в 1980-х.

Инвесторы в золото потеряли в среднем 10% с 1980 г. по 1984 г., когда годовой уровень инфляции составлял около 6,5%.

Выводы

В долгосрочной перспективе золото скорее защитит ваш портфель от инфляции, чем нет. Но история показывает, что золото далеко не всегда демонстрирует прямую взаимосвязь с инфляцией — и сейчас один из таких периодов. В качестве альтернативы золоту мы предпочитаем золотодобытчиков: цены на золото сейчас сравнительно высокие, компании с низкой себестоимостью добычи сейчас демонстрируют рекордный свободный денежный поток, который в будущем можно направлять на дивиденды и байбэки.

Среди российских золотодобытчиков выделим Полюс Золото (PLZL), у которого себестоимость добычи одна из самых низких в мире ($400-450/унция) и присутствует перспективный проект Сухой Лог. Из зарубежных золотодобытчиков отметим Barrick Gold (GOLD) и Newmont Corporation (NEM).

Ввод/вывод со счета - на отлично. По торговле – ну тут все от вас зависит и немного от удачи. Со стороны ДЦ никаких препонов. Если получается зарабатывать, то они все тебе выведут на счет или еще куда-то. Так что могу не опасаясь за карму...